Срок возврата налогового вычета

В интернете много противоречивой информации о том, когда нужно подавать документы на возврат налога, сколько ждать ответа и когда приходит налоговый вычет после камеральной проверки. В статье расскажем, сколько дней и месяцев переводят деньги, как выплачивается налоговый вычет в 2023 году, какие нужны документы и про другие важные нюансы.

Какой срок выплаты налогового вычета

Возврат излишне уплаченного НДФЛ производится после завершения камеральной проверки декларации о доходах физического лица (письмо Минфина от 21 февраля 2017 года № 03-04-05/9949). По закону у ИФНС есть 4 месяца на проверку. За это время инспектор должен проверить документы заявителя и вынести решение о предоставлении ему налогового вычета. Если налоговая нашла ошибки в декларации 3-НДФЛ, то срок может увеличиться. При этом ваши действия будут зависеть от требований инспектора, например, предоставить дополнительные сведения или заполнить уточненную декларацию. Срок складывается из:

| Этап проверки | Срок проверки |

| Камеральная проверка декларации | Время проверки 3 месяца (п. 2 ст. 88 НК РФ) |

| Вынесение решения по камеральной проверке и выплате денежных средств | Срок — 10 календарных дней |

| Перечисление денег на банковский счет | Срок — 1 месяц |

Ведущий специалист по налогообложению

Вернуть подоходный налог может только резидент РФ, который уплачивает НДФЛ в размере 13% или 15% с определенного вида дохода. Обращайтесь к нашим экспертам: они проанализируют ваши доходы и расходы, расскажут, какой вычет и в каком размере вы можете получить, и за 2 дня заполнят вашу декларацию.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Оптимальный

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Показать все

Документы для получения налогового вычета

Срок подачи документов на возмещение ранее уплаченного НДФЛ через инспекцию строго определен — после окончания налогового периода (п. 1 ст. 229 НК РФ). Чтобы возместить НДФЛ и получить возврат 13%, документы необходимо передать в налоговую инспекцию по месту постоянной регистрации. Сделать это можно несколькими способами: отправить заказным письмом по почте, переслать сканы через личный кабинет налогоплательщика на официальном сайте ФНС или воспользоваться услугами онлайн-сервиса «Налогия». Ниже мы приведем список документов по самым популярным вычетам.

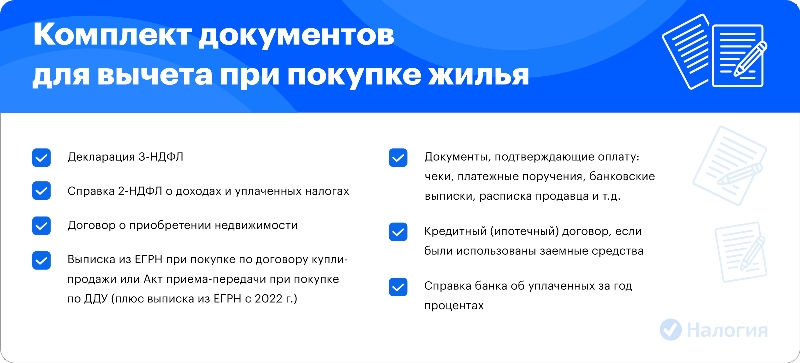

Фото: Состав документов на возврат налога при покупке жилья

Имущественный вычет

- декларация 3-НДФЛ;

- паспорт при личном походе в инспекцию;

- справка 2-НДФЛ;

- договор о приобретении недвижимости;

- свидетельство о государственной регистрации права собственности, выписка из ЕГРН или акт приема-передачи квартиры при покупке строящейся квартиры по договору долевого участия;

- квитанции, кассовые чеки, платежные поручения и т. п.;

- заявление о распределении возврата между супругами.

Пример:

Супруги Стасовы выпили квартиру за 3 млн рублей. Чтобы вернуть НДФЛ, они собрали два пакета для инспекции — один на имя мужа, второй — на имя жены. В каждый пакет они вложили заявление на распределение средств: по 1,5 млн каждому

Рассчитайте свою сумму Калькулятор всех налоговых вычетов

При покупке недвижимости в ипотеку получится дополнительно вернуть налог за фактически уплаченные проценты по ипотеке. Для этого требуется подготовить:

- ипотечный договор;

- справку банка об уплаченных за год процентах;

- график погашения кредита и уплаты процентов по ипотечному договору;

- кассовые чеки, квитанции, платежные поручения, банковские выписки и т.п.

Образец заявления

Перечень необходимых документов для оформления вычета при покупке жилья

За обучение

Для того чтобы оформить возврат подоходного налога за обучение, оплаченное в 2022 году, понадобятся:

- декларация 3-НДФЛ;

- паспорт в случае личного обращения в инспекцию;

- справка 2-НДФЛ;

- договор на обучение и дополнительные соглашения к нему, если ими были оформлены важные изменения договора, например изменение стоимости обучения;

- кассовые чеки, квитанции, платежные поручения и т.д.;

- лицензия учебного заведения, если информации о ней нет в договоре либо другом документе.

Для получения налогового возврата за обучение ребенка необходимо дополнительно подготовить:

- свидетельство о рождении ребенка для подтверждения родства и возраста;

- справку о том, что ребенок учится по очной форме, если в договоре не указана форма обучения.

Перечень документов для налогового вычета за обучение

За лечение

Документы за медуслуги (ст. 219 НК РФ) будут такими:

- декларация 3-НДФЛ;

- паспорт при личной подаче в инспекцию;

- справка 2-НДФЛ;

- договор с медицинским учреждением;

- кассовые чеки, квитанции, платежные поручения и пр.;

- справка об оплате медицинских услуг, выданная медицинским учреждением;

- при оплате за лекарства — рецепт от врача, выписанный по специальной форме;

- документ, подтверждающий родство, если лечение оказывали мужу, жене, родителям, детям, подопечным;

- лицензия медицинского учреждения на осуществление медицинской деятельности, если в документах отсутствует информация о реквизитах лицензии.

Фото: Документы для возврата 13% за медуслуги

Заполнить декларацию и подать документы на возврат НДФЛ разрешается в течение трех календарных лет с момента возникновения права на вычет. Так, если оплата за обучение или лечение была произведена в 2020 г., то крайний срок оформления возврата приходится на 2023 г. Исключением является имущественный возврат — он не имеет срока давности.

Образец заявления

Документы для налогового вычета за лечение и покупку медикаментов

Как получить налоговый вычет быстрее

Мы разобрались с тем, в какие сроки происходит перечисление налогового вычета. Теперь расскажем о том, можно ли сократить срок проверки.

Сократить сроки рассмотрения документов получится, если подавать их не через ИФНС, а через работодателя. В этом случае налоговая возвращает налоговый вычет иным способом, поэтому срок перечисления, список бумаг и процедура отличаются.

Необходимо подготовить все документы из списка выше за исключением декларации 3-НДФЛ и справки 2-НДФЛ. Следующий шаг — также подать их в ИФНС.

Камеральная проверка длится месяц. После этого налоговая инспекция самостоятельно проинформирует работодателя о положенном работнике возврате и передаст уведомление о праве на льготу.

Обратите внимание! Вычет по НДФЛ за прошлые годы возможно получить только через ИФНС. Через работодателя возврат можно получить только год в год. Так, по расходам за лечение в 2023, документы на вычет через работодателя нужно подавать в том же году. В случае пропуска возврат возможен только через налоговую.

Частые вопросы

Зависит ли то, как долго рассматривается заявление на налоговый вычет, от способа подачи документов?

Нет, срок проверки не зависит от способа подачи налоговой отчетности. Выбирайте тот способ, который удобнее вам.

Когда мне придут деньги за налоговый вычет, если я сдам декларацию в декабре 2022 г.?

Проверка закончится в марте 2023 года. Еще 10 дней уйдет на принятие решения и 30 дней на зачисление денег на счет заявителя.

Каким способом перечисляют налоговый вычет?

Деньги перечисляют на банковский счет, который вы укажете в заявлении на возврат излишне уплаченного налога. Иного способа перечисления не предусмотрено.

Заключение эксперта

Независимо от того, какую именно льготу вы оформляете, возврат налогового вычета через ИФНС производится в одни и те же сроки: 3 месяца на проверку, 10 дней на принятие решения о выплате и еще 30 дней на исполнение. Самое главное — собрать все нужные документы и правильно заполнить отчетность

Публикуем только проверенную информацию

Источник https://www.nalogia.ru/article/126-srok-vozvrata-nalogovogo-vycheta/